「期限の利益喪失」後戻りできない一括支払いの請求!

期限の利益とは、返済期日までの支払い猶予のことをいい、債務者(お金を借りる人)と債権者(銀行や貸金業者)との約束で定められます。

そもそも返済日を決めておくのは、債権者から「貸したお金を明日全額返済してください。」と突然言われても払うことはできず、トラブルになるからです。

いつまでに返せば良いのか、返済日をあらかじめ決めることにより、債務者は計画的な返済が可能になります。(分割払い)

このような借り入れを行うのは、住宅ローンや車のローン・事業資金など高額なお金を借りた場合に多く、この利益を利用します。

ただし、期限の利益は喪失することがあり、喪失した場合は借り入れた全額を一括返済しなくてはいけません。

これは非常に重たい処罰でありますが、

・どのような場合に期限の利益を喪失するのか。

・期限の利益喪失してしまったら起こることとは何なのか。

・万が一、期限の利益を喪失してしまったらどうしたらいいのか。

今回は「期限の利益喪失」に関して解説します。

期限の利益喪失とは

期限の利益喪失とは、一定の期限が到来するまで支払いをしなくてもよい、という債務者の利益が無くなることを言います。

期限の利益は一定の期限が到来するまでの支払猶予のこと

まず、「期限の利益」は一定の期限が到来するまでの支払猶予のことです。

この「期限の利益」がある場合,当然のことながら,債権者からは支払期限が到来する前に債務の支払を請求することはできません。

つまり債権者から分割払いが認められており、借りたお金を毎月、利息と併せて返済すればよいのです。

利益自体は、債務者のためにあるとされ、債権者は利息を取ることで運用しています。

期限の利益喪失とは、「今すぐに一括返済となること」

そして、「期限の利益喪失」とは、支払猶予が喪失して今すぐに一括返済となることです。

つまり、「滞納してしまっている分だけでなく、残っている債務を全額一括で払ってください」という請求されてしまいます。

この段階で、自己資金や援助により一括返済することができれば何の問題もありません。

(※滞納を繰り返すことで信用情報に傷が入っていることはあります。)

ただし、大抵の場合一括返済は難しく、債務は代位弁済してしまうでしょう。

そして、「また分割払いがしたい」と申しでても後戻りはできないため、粛々と競売などの強制執行や訴訟進んでしまうのです。

(※代位弁済後は⇒競売までの流れと期間)

期限の利益を喪失する原因

次に、期限の利益を喪失する原因をみていきましょう。

期限の利益の喪失は、法律に規定されているものと、契約により定められたものがあります。

内容は必ず、金銭消費賃貸契約を結んだときに契約書に記載されているので確認することが大切です。

※これは「期限の利益喪失条項」といいます。

(詳しくは>期限の利益喪失条項とは)

まず民法上は、

(1)債務者が破産手続開始の決定を受けたとき

(2)債務者が担保を滅失させ、損傷させ、又は減少させたとき

(3)債務者が担保を提供する義務を負う場合

以上において、これを提供しないときにそれぞれ期限の利益の喪失事由として定めています。

そして債権者は、極めて限定的な状況でしか期限の利益を喪失させることができないと規定されています。

このため、契約書に期限の利益が喪失する条件を追加し、特約として契約で合意するのです。

では詳しく喪失する原因を解説します。

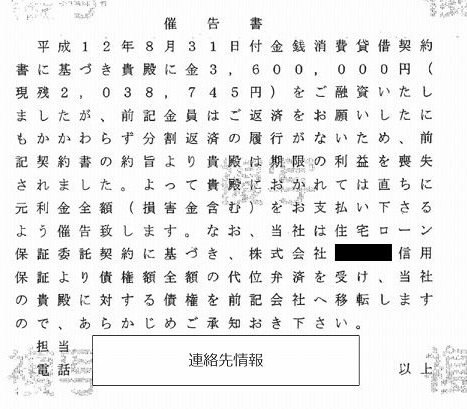

①返済を一定期間滞納してしまう

まず、返済を一定期間滞納してしまった場合です。

契約書のなかには、1回の滞納でも期限の利益を喪失すると定められていることもありますが、債権者が実際に1、2回の遅れで期限の利益の喪失をするケースはほとんどありません。

債権者は、期限の利益を喪失させ一括請求しても全額を回収できない場合も考慮しており、本来の約束通りに返済を続け利息を受けとること(分割払いにて支払いの継続)を優先します。

そのため、一定期間繰り返し遅延する場合や、債権者がその他の事情により債権回収が難しいと判断した場合に一括請求することになります。(※決定的な信頼関係が破綻した場合とされています。)

住宅ローンとの関係でも同じように、ローン借り入れの契約書の中には「1回でも遅れたら残っている返済を一括で返済しなければならない」という条文がある場合があります。

実際の運用上は、住宅ローンを5~6か月滞納すると期限の利益を喪失するのが一般的で、1、2回の滞納でいきなり一括請求となることはありません。

②破産や再生手続きをする

次に債務者が破産手続、民事再生手続、会社更生手続、特別清算手続に入った事実があった場合は、期限の利益の喪失となります。

これは、当然に期限の利益が喪失するという当然喪失条項とされており、先述した通り民法上でも記載されています。

③担保を滅失・損傷(減少)させたとき

担保を滅失・損傷(減少)させたとき、つまり債務者の信用不安を窺わせる事実があった場合です。

例えば、担保としている不動産の滅失や損傷、手形の不渡り処分または、取引停止処分を受けたとき、第三者から差押・仮差押・仮処分を受けたときなどがあげられます。

④契約違反・契約時の虚偽

その他、契約違反・契約する時に虚偽の申告をするなど債権回収の危機が相当程度あると判断された場合です。

年収のごまかしに関しても、債務者の返済比率が変わるため、債権者としては回収が困難になるリスクとして捉えているため、利益喪失の原因となります。

期限の利益を喪失して一括返済できないとき

3章では、期限の利益を喪失して一括返済できないとどうなるのか解説します。

一括返済ができないと持ち家は競売へ、動産は引き上げられる

一括請求を放置しておくと、自宅は差し押さえられ、競売にかけられ自宅を失ってしまいます。

この期限の利益を喪失してしまった場合は、残された選択はもう少なく、任意売却を行うかそのまま競売となってしまうかです。

何としても競売を避ける為に任意売却があるのですが、任意売却が認められれば、プライバシーが守られること、競売より高値で売却できることなど生活再建に向けて動きやすいメリットがあります。

万が一、期限の利益を喪失し、一括返済ができないときは至急、任意売却の専門業へご相談ください。

(詳しくは>任意売却とは)

(関連記事>任意売却と競売の違い)

また、動産の場合は、車や貴金属は換価することができるため業者に引き上げられるでしょう。

換価されても残された債務は一括返済の請求を受けてしまいます。

銀行ローンの場合は口座の凍結となる

銀行ローンの場合は口座の凍結となるでしょう。

事業資金などで銀行ローンを組んでいた場合、給与口座などが凍結される場合があります。

凍結された口座は預金も引き出せなくなり、引き落としも行えないため、光熱費なども支払いも連動して滞納してしまう恐れもあります。

口座が凍結してしまう前に、他支払いなどがあれば対応しておく必要があるでしょう。

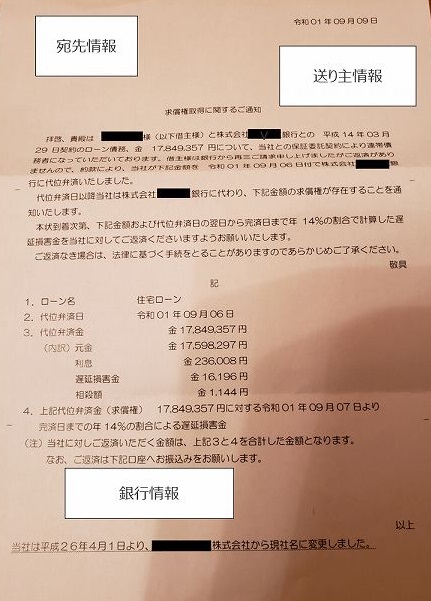

残債務全額に対して高額な遅延損害金がつく

返済すべき日の翌日から返済の日までの期間の日数に応じ、残っている債務全額に対して高額な延滞利息も支払うこととなります。

遅延損害金は契約時に定められており、年利14~20%で設定されていることが多いようです。

この遅延損害金は住宅ローンなど債務額が大きい場合、気づいたら高額な遅延損害金となっているのです。

これは残債務と共に返済しなくてはいけないため、滞納が長引けば長引くほど膨れ上がってしまうのです。

(詳しくは>遅延損害金計算方法)

万が一、期限の利益を喪失してしまったら

では、万が一、期限の利益を喪失してしまったらどうすべきなのでしょうか。

自宅は任意売却を検討する

先述にて触れた通り、自宅は任意売却を検討しましょう。

期限の利益喪失を放っておいた場合、自宅は競売へと繋がってしまいます。

競売にかけられてしまうと、自宅が通常の相場よりも安く買いたたかれてしまいます。

また、競売情報がインターネット上に公開され、自宅が競売になっているという事態も周りに知られてしまうだけでなく、買うことを検討している方が直接見に来ることもあるかもしれません。

それを防ぐためにも、任意売却をすることで、自宅を安くたたき売られることなく、またプライバシーを侵害されることなく、売却を進めることができるのです。

(詳しくは>任意売却とは?)

ローン残債は債務整理する

任意売却後、ローン残債は債務整理をすることになります。

残った残債は分割払いにて返済することが認められることもあり、また債務整理によって処理をします。

方法としては、任意整理・個人再生・自己破産とあり、現在の環境や職業などに応じて選択することが好ましくなりますのでこちらも専門家に相談することがよいでしょう。

まとめ

今回は「期限の利益喪失」に関して解説致しました。

債務者の利益である支払い猶予がなくなったことを意味し、

この段階で、既に住宅ローン滞納を何度か起こしている状態であれば、すぐに債権者と交渉を行い競売ではなく何とか任意売却を認めてもらうなど、次なる動きが必要です。

また、後戻りが出来ない状況であることを理解し、重くとらえ、すぐにでも専門家にご相談ください。