税金滞納の放置は危険!差押えを回避するためにできること

税金滞納は、不動産や給料などを差し押さえられるという大きなリスクを持っています。

税金は法人に関わるものだけではなく、個人の税金も対象となり、不動産を所有している場合の「固定資産税」、自身に課せられた「住民税」、「国民健康保険料」、「国民年金」についても、滞納した場合は差し押さえの対象となります。

具体的にはどのような場合に差し押さえられるのか、また、税金を滞納したらどのように対処したらよいのか、わからないことが多いのではないでしょうか。

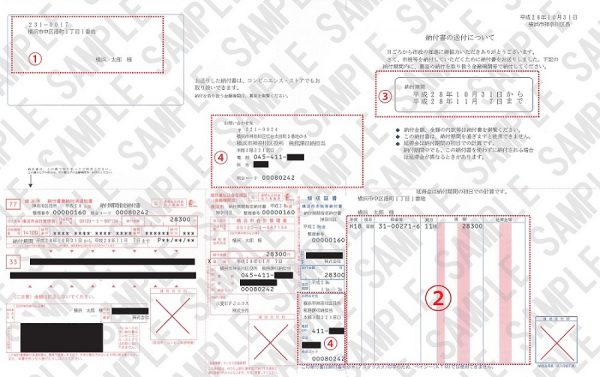

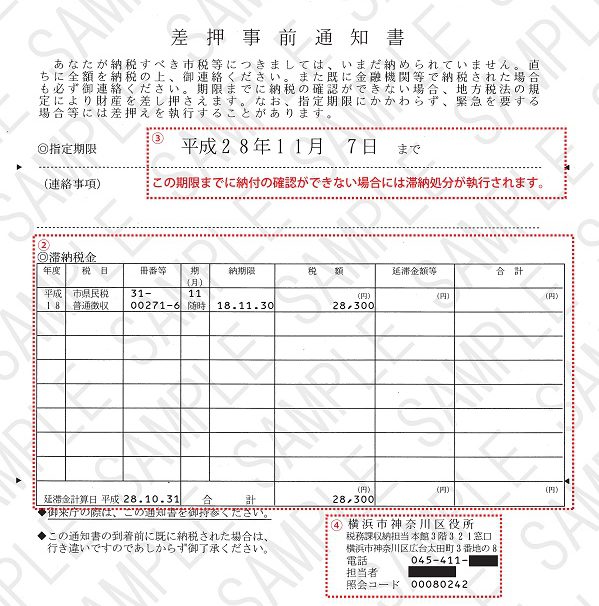

通常、税金の滞納後は督促状が届き、「○○日までに払ってください。」と指定期限が記載されており、期日後も支払われていないと滞納処分を行う旨が書かれているのです。

法律上は、この督促状を発送した日から10日を過ぎると、「財産を差し押えなければならない」とされているため、役所はこれに従っています。

つまり、「払わなくても大丈夫」になることはありません。

税金は必ず払わなくてはいけない義務があり、背いた場合は大きなペナルティが生じるのです。

この税金滞納によるリスクを正しく知りましょう。

目次

税金の滞納は放置しないことが重要である

まず大前提として、税金の滞納は放置しないことが重要です。

税金の支払いは国民の義務とされており、決して支払いからは逃れられないからです。

一つの手立てとして浮かぶ「自己破産」という債務整理を行ったとしても、税金や国民健康保険料や社会保険料も免除になることはないのです。

(類似記事>国民健康保険料を滞納すると起こること)

その根拠は破産法第253条にて(租税等の請求権については破産しても免除にならない。)明確に定められていることから放置したとしても、決して解決にはならないことを意味しています。

税金の滞納は逃れられない

税金は指定された期限までに、全額納付が必要であり、税金の滞納からは逃れられません。

役所は滞納者から、何の相談もなく納付がされない場合、期限までに納めている方との公平性を守るため、法律に基づく処分として「滞納処分」を行っていくこととなります。

また、各市町村が行う行政サービスは、滞納があると受けられなくなる場合があるので注意が必要です。

納付期限から20日以内に督促状が届く

では、税金を滞納したときの流れを見てみましょう。

まず納付期限から20日以内に督促状が届くとなっています。

そのまま督促状の指定期日の支払いも放置してしまうと、さらに催告書が届き、差し押さえの予告がされます。

この時点で、役所が何を差押さえるかは分かりません。

調査後に、実際に差押えの執行が行われるのです。

差押え執行までの期間は市町村ごとに日数は異なり、どのようなタイミングで差押えとなってしまうのかは各市町村で確認が必要になります。

税金を払わないでいると延滞金が発生する

そして、税金は払わないでいると延滞金が発生します。

額面としては小さくても、この延滞税は滞納の期間が延びれば延びるほど増えていきます。

延滞金の発生は納期限の翌日からとされており、この段階で「滞納者」ということになるのです。

延滞金はペナルティであるため、「本税だけ納付して延滞金をカットして欲しい」との訴えも基本的には認められません。

そのため、延滞金でどんどん支払う額が大きくなる前に納付することが大切なのです。

(詳しくは>滞納すると発生する延滞金はいくらなの?)

税金の延滞金は高額である

また、延滞金の利率は非常に高く、納期内に納めないと高額な延滞金が加算されてしまいます。

この延滞金はサラ金より高額と言われているほど高くなる可能性があります。

延滞税は、納付すべき期限の翌日から完納する日までの期間に応じて、以下のように課せられます。

・納期限の翌日から2カ月を経過する日まで……原則として年7.3%

・納期限の翌日から2カ月を経過した日以後……原則として年14.6%

※延滞金特例基準割合:財務大臣が告示する平均貸付割合(各年の前々年の9月から前年の8月までの国内銀行の新規短期貸出約定平均金利)に年1%を加算した割合

(詳しくは>税金の延滞税とは?)

ただし、延滞金の割合は年度ごとに異なります。市町村HPにて、延滞金特例基準割合を確認することが可能です。

税金滞納の延滞金がどのように増えていくかを知っておくと、早急な対応が必要であることが分かるのです。

税金を滞納したらすべきこと

もし既に税金を滞納してしまったらすぐに次の対処を取りましょう。

支払総額を把握する

役所は全額納付を請求しますが、まずはご自身の滞納額と延滞金を合わせた支払総額を把握しましょう。

市町村によって基準が異なりますが、病気や廃業などにより前年より著しく所得が減少した場合、災害に合った場合などは免除または減免してもらえる可能性もあります。

また、自身が毎月いくらなら滞納分を返済できるのか役所に相談しなくてはいけません。

いずれにしても支払いが難しい場合は、まず今後計画的に支払えるのかを相談するために把握するようにしましょう。

役所の税務課に払う意思を伝える

そして税務署から連絡があったときは、払う意思をしっかりと伝えましょう。

相談する際には、とにかく「税金を払う意志がある」と示すことが重要で、誠実な対応が望まれます。

「払えない」「自分は知らない」といった態度を取ることはしてはいけません。

生活を営むうえで、収入の減額や家族状況の変化に伴う支出の増加は生じます。

このような予期せぬ出来事により、納税が困難となった場合には、やむ負えない滞納をしてしまうこともあるかもしれません。

ただし、この初期の対応によって、分割して納付することや、納付時期を延ばしたりすることもできるようになるかもしれないため誠実さが大切になるのです。

分割払いの相談をする

前述した通り、役所に相談のうえ、分割払いを認めてもらい納付時期延期を認めてもらえることがあります。

場合によってはかなり長期の返済計画で許容してもらえる場合もあるため、支払いが難しい事情をしっかりと説明しなくてはいけません。

どうしても期限内に納付できないときには、「払う意思があり、毎月〇円ずつ支払います。」と相談しましょう。

それでも税金の滞納を払えない時

こうして分割払いを認めてもらっても、税金の滞納を払えない時はどうなってしまうのでしょうか。

一定期間放置すると差押さえ処分となることがある

税金の滞納は、一定期間放置すると差押さえ処分となることがあります。

差押さえについては、いつ、どの財産を差押するのか等、事前の通知は行いません。

差押さえの前に税務署は滞納者の財産調査を行い、対象となる財産が本人のものか、金銭的な価値があるか、また換価することができるか(売却できるか)を調べています。

調査は、金融機関や生命保険会社のほかに、不動産の所有、勤務先の収入状況を調べられることがあります。

ただし、生活に必要な最低限度の財産は、差押さえが禁止されているので、給与や賞与を差押さえられるケースもありますが、必要最低限な金額、家財などは手元に残すことができ、生活が全くできなくなるようなことはありません。

給与が差押さえになる場合とは

では詳しく、給与が差押さえになる場合に関してご説明致します。

差押の対象になるのは、給与額から税金や健康保険料などを引いた手取り額の4分の1の金額で、残り4分の3は給与として受け取れます。

ただし、4分の3の金額が33万円を超える場合には、超える分の全額が差押さえの対象となります。

更に、一度給与差押さえが始まると、滞納の元金と延滞金を全額支払うまで毎月差押さえが続いてしまいます。

ボーナスも差押さえの対象となるため、予定していた支払いができなくなってしまう恐れもあり、先の支払予定も注意が必要です。

特に、住宅ローンをボーナス払い有として契約していた場合には、税金の滞納から給与が差押えられ、住宅ローンの支払いまでも滞納してしまったというケースも多くあるのです。

不動産が差押えとなる場合とは

次に、不動産が差押えとなる場合ですが、役所は不動産に差押登記を入れるケースもあります。

不動産は高額な資産であり、勝手に売買して税金への支払いに充てられないと困るからです。

しかし、自身が住んでいる住居の場合、実際には差押登記からすぐに公売(回収の為に強制売却されること)にかけらることはごく稀で、その後もしばらく住み続けることは可能です。

ただし税金の滞納が支払えない時点で生活は苦しくなっていることも考えられ、不動産の売買をしようとしても差押えが役所からされている場合は、勝手に売却はできません。

先に、「差押解除」の合意を取ることで、不動産を売却し換価することができるので「税金の滞納はここで清算しますよ」と取り交わす必要があるのです。

税金の滞納から差押さえとなった時の対処法

ついに税金の滞納から差押さえとなってしまったとしても、この時点での選択肢として対処法があります。

任意売却とリースバックを検討する

給与や不動産の差押さえが原因で不動産の売却をするときは、任意売却とリースバックを検討しましょう。

万が一、役所が公売を行ったとき又は、生活が苦しくなったことで住宅ローンも滞納してしまい競売となると、一般市場の売却価格より安く取引されることが多く、残債が多く残ってしまうため、自宅を手放した後もその返済の負担が重くのしかかってしまうからです。

任意売却することにより、残債をより少なくすることができ、また残債も生活に支障がない範囲での分割返済を認めてもらえることもあります。

また、税金滞納での差押解除の交渉も専門業者が同時に行ってくれるため、売却もスムーズに進めることが可能です。

リースバックという方法を選択した場合は、同じく専門業者が差押え解除や取引に関わる交渉を行ってくれるため、スムーズに売却することができ、住み慣れた自宅に住み続けることができる可能性があります。

どちらも、必ずしも成立するとは限りませんが、税金滞納から差押え処分がされてもまだ、手段はあります。

詳しくはそれぞれ下記リンクをご参照ください。

(詳しくは>任意売却とは?)

(詳しくは>リースバックとは?)

債務整理をする

最後に、税金の滞納を払えない時の対処法の一つとして、債務整理を検討しましょう。

税金は必ず支払わなくてはいけませんが、他の借金があって返済が苦しい場合は、まず他債務の債務整理をすることで余裕が生まれます。

債務整理は、任意整理・個人再生・自己破産と種類がありそれぞれの生活や環境にあった方法が良い為、専門家に相談することで解決の一歩に近づきます。選択の一つとして考えておきましょう。

まとめ

今回は、税金滞納によるリスクについて解説致しました。

滞納を放置したところで解決にはならないということがわかり、粛々と財産の差し押さえがされてしまう恐れがあるのです。

督促状が届いたのであれば、そのままにせずに役所の担当部署などへ連絡して対応することがまず先決であり、返済計画はその後専門家に相談することによって、様々な方法で検討することができるのではないでしょうか。

税金の滞納は決して支払いから逃れられない為、解決に向けて早めに相談しましょう。