絶対に後悔しないために!リースバックのデメリットと注意点

「住宅ローンの返済が厳しい」

「まとまった資金調達のために」

「老後の生活資金がほしい」

このように様々な理由からリースバックを検討している場合、リースバックの仕組みや条件を理解しておくことはとても重要です。

(詳しくは<リースバックとは)

そして、リースバックの取引を行う時は、デメリットに関してもよく知っておかなくてはいけません。

リースバックの最大のデメリットは「所有権が無くなること」つまり、自分の資産である不動産を売却してしまうということです。

そのため、今と変わらない環境での生活はできますが、家賃が永続的に続くことを想定しておかなくてはいけません。

また、リースバックの賃貸契約は、基本的には通常の賃貸契約と同じですが、一部に通常のの賃貸借契約とは異なる条件もあるため、リースバックにおける賃貸契約を理解をしておくことが必要です。

また、他にも事前に知っておくべきデメリットがあり、これらをメリットと比べることで、自身の不動産の活用になるのか、知識を深めリースバックを選択できるようにしましょう。

目次

デメリット ①持ち家を売却しなくてはいけない

まず、デメリット1つ目は持ち家を売却しなくてはいけないということです。

リースバックを行うとき、住宅ローンの残債があれば完済することが成立の条件であり、住宅ローンの抵当権を抹消した後に所有権を親所有者へ移転します。

つまり、リースバック自体は不動産の売却を行うことになるので、自身の資産ではなくなります。

それに伴い固定資産税の支払い義務は無くなりますが、今までは「自分の持家」という意識であったものが変わり、賃貸していると認識しなくてはいけません。

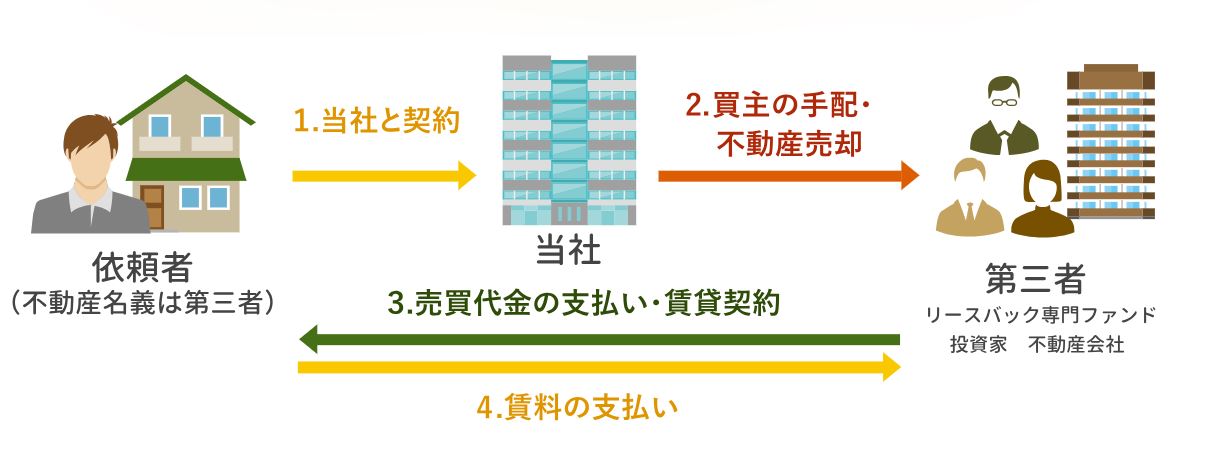

リースバックは売却を行い、同時に賃貸借契約を結ぶ

リースバックの仕組みとして下記の図の通り、持ち家は売却して(所有権が無くなり)同時に、買い手の方と賃貸借契約を結ぶことになります。

売買代金の支払い後、賃貸契約開始となります。

同時に引渡の日から、賃料の発生となりますので注意しなくてはいけません。

詳細は買い手との賃貸借契約となるので条件が異なることもありますが、基本的には家賃は日割り計算となり、清算することになります。

定期賃貸借契約である場合は「契約更新条件」に注意する

そして、定期賃貸借契約である場合は「契約更新条件」に注意しましょう。

リースバックの賃貸借契約には、普通借家契約と、定期賃貸借契約があります。

違いは、普通借家契約であれば原則、同条件にて自動更新です。

一方で定期賃貸借契約は、「再契約条項」が付いていない場合には契約期間満了にて終了となります。

リースバックにおける定期賃貸借契約である場合には、再契約の条件が規定されていることがほとんどですが、再契約について規定されていない場合は更新(再契約)を拒絶されても文句は言えません。

ではどのような項目があり、チェックすべきなのか説明致します。

チェック条件①定期賃貸借期間の確認

まずはそもそもの、定期満了期間を把握することです。

「2年更新」「4年更新」「5年更新」など定めは自由なので買い手の方がどのよう設定にしているか確認しましょう。

この定期期間中に次の規定違反がある場合は再契約が出来ない場合があります。

・賃料未払い(債務不履行)

・契約に違反する行為

リースバックで長く賃貸することを想定していた場合は定期賃貸借期間は必ず確認しましょう。

チェック条件②解約条項の確認

二つ目は解約条項の確認です。

どのような規定違反があると解約となり、更新が不可能になってしまうのか確認しましょう。

通常、債務不履行(いわゆ家賃滞納)は解約事由となり、更新も不可能になることが多く、信頼関係が破綻したとして、引き続き住み続けることができなくなってしまう原因となります。

また、契約書上は「禁止事項」に違反した場合も賃貸借契約の解除となるため、事前に禁止事項の内容も確認しておくと良いでしょう。

チェック条件③更新時の費用

三つ目は更新時の費用の確認です。

賃貸借契約書を交わした時、更新料の定めを確認しましょう。

買い手が個人投資家か、企業でのリースバックなのかでは異なる項目であり、更新料がある場合では賃料の1カ月相当がかかることになりますので、更新期間も併せて確認するようにしましょう。

補足となりますが、賃貸保証会社の更新料も併せて確認が必要です。

更新料は1年毎に掛かる場合もあり、保証会社ごとに異なります。

チェック条件④解約申し入れ期間の確認

四つ目は解約申し入れ期間の確認をしておきましょう。

確認項目は、賃借人側・賃貸人側の両方の申し入れ期間を見ます。

それぞれが申し入れ(通知)できる期間は異なっており、基本的には賃借人は1カ月前予告(書面による)とされているでしょう。

自ら、賃貸借契約を解約したいと考えた場合は早めの告知が必要です。

また、賃貸人側は借地借家法により、1年から6カ月前までの予告をもってするものとされているため、直ぐの退去を言い渡されることはなく、債務不履行を行ったなど賃借人側に落ち度がなければ強制執行されることはありませんが定期期間の満了前には更新の有無の確認など注意が必要です。

デメリット② 売却価格は市場価格より安くなる

デメリット2つ目は、売却価格は市場価格より安くなることです

通常の販売価格より2~3割低い価格となり、住宅ローンの残債があるときは完済できる金額か気を付けなくてはいけません。

ネット媒体や一括査定などで分かる販売価格とは異なるため、思ったより安い金額となってしまい、残債を下回る価格(オーバーローン)となってしまうとリースバックが成立しないからです。

また、ローンの残債がなく、リースバック自体は行えても市場価格より安い価格での売買であることをデメリットとして確認しておかなくてはいけません。

リースバックは土地の価格で査定される

このように市場価格より安くなってしまう理由は、「リースバックは土地の価格のみで査定」をされているからであり、リースバックの買い手は、賃貸として貸し出し利回りを想定して買い取りをしていることにあります。

リースバックでは長い期間で賃貸借契約を継続することもあり、不動産価値が数十年後にはどのような評価となるかが難しいというリスクがある為に建物は評価をしないのです。

ただし、築10年以内など築浅であれば建物が資産評価される場合もありますので、確認するようにしてみましょう。

マンションの場合も同様に市場価格より安くなる

また、マンションの場合も同様に市場価格より安くなります。

マンションの場合も戸建同様に賃貸としての利回りや長期保有のリスクを考え金額が決まります。

そのため、一般市場で売却するよりも安くなると認識しておきましょう。

このように売却価格は一般市場の7~8割で決定することが多いのですが、4大都市圏であれば高い売却価格となることもあり、自身の不動産の立地条件もリースバックの売却査定には影響しています。

デメリット③家賃が相場より高くなるケースがある

デメリット3つ目は、家賃が相場より高くなるケースがあるということです。

近隣の賃貸物件の相場家賃はネット媒体より確認することが可能です。

ただし、リースバックでは賃貸相場の家賃を目安にしたわけではなく、売却価格に応じて家賃が決まります。

そのため、売却価格に対して利回りを計算した家賃であるので、結果として相場よりも高くなるケースが増えるのです。

(詳しくは<リースバック家賃)

残債が少なければ家賃を下げる為に安い価格で取引も可能

ここで、万が一予想していた家賃より高く提示された場合には、住宅ローンなどの住宅ローンなどの残債がないか、もしくは少なければ、家賃を下げる為にあえて安い価格で取引を選択することも良いでしょう。

仮に、現在のお住いのマンションの住宅ローンが完済しており、資金調達のためのリースバックであるならば、売却価格を必要な金額までにして、家賃を抑えることが可能です。

また、買い戻しを希望した場合も、売却価格に応じて、買い戻し目安の金額も出るので将来買い戻しを行うときも利点に繋がります。

ご自身の資金用途の計画に合わせて不動産会社へ相談することが良いのではないでしょうか。

デメリット④安定した収入が無いとリースバック成立が難しい

デメリット4つ目は、安定した収入が無いとリースバック成立が難しいことです。

リースバックの成立にはいくつかの条件があり、通常は賃貸保証会社での審査が必要となります。

このとき、安定した収入(今後も家賃を払えるのか)を審査することになり、現在無職である場合は審査に通らない可能性があります。

原則、保証会社審査のため安定した収入(年金可)が必要である

先述した通り、保証会社審査のため安定した収入が必要となります。

収入のある方であれば審査は通りますので、定年退職後でも年金の受給があれば問題はありません。

自営・役員などの方は所得証明書などで申告をして審査を受けることになります。

今後の収入見込みを想定した家賃設定が重要となる

このことから、今後の収入見込みを想定した家賃設定が重要となります。

リースバックで売却価格を高くした場合、相応して家賃が高くなります。

このとき、払える家賃だとしても、今後の収入が下がることも勘案しなくてはいけません。

賃貸借契約は解約することもできますが、ずっと住み続けたいと考えた場合は先の収入も予想するが大切なのです。

デメリット⑤リフォームや増築は貸主の許可が必要

デメリット5つ目は、リフォームや増築は貸主の許可が必要であることです。

土地・建物の所有者である貸主に許可を得てからでないと、「間取を変更する」「庭に倉庫を建てる」「外壁塗装をする」など建物の修繕を含め勝手には行えません。

原則は、契約書の禁止事項として記載されているためこの部分も確認するようにしましょう。

室内修理・リフォーム・増築は自費となる

家のリフォームや増築は貸主の許可が必要になり、大掛かりな修繕は自由に行うことができません。

また、一般的な賃貸の場合は建物の修繕は貸主の負担ですが、リースバックの場合は原則としてご自身で修繕の負担で修繕する必要があり、これが一般的な賃貸と異なるところです。

そのため、家の設備が故障したりしても自分で修理業者を手配して、自己負担で修繕する必要があります。

経年劣化による設備のリフォーム費用も同様となりますので注意が必要です。

ただし、建物には貸主側が火災保険を掛けているため、災害などによる予期せぬ破損・故障・被害が生じた場合には貸主に報告をして、負担してもらうことができます。

契約前に火災保険の対象範囲や、報告連絡の仕方などを確認しましょう。

デメリット⑥将来買い戻す場合、売却した価格よりも高くなる

デメリット6つ目は、将来買い戻す場合、売却した価格よりも高くなることです。

リースバックは、売買契約時に「買い戻し特約」を付けることができ、今は一時的に資金が足りないが、将来は買い戻すことが可能である場合に有効です。

ただしこのとき、買い戻しの価格は売却価格より高く設定される(目安となる)ことが通常です。

また、特約の条件として、賃貸借契約の継続期間中であること、買い戻しの通知期間が定められているため、細かな条件も見逃さないようにしましょう。

将来的に買い戻しを希望するときは売却価格を下げると良い

そのため、将来的に買い戻しを希望するときは売却価格を下げると良いでしょう。

買い戻しの価格は、売却価格の1~2割増が目安となります。

数年後には退職金・事業資金などまとまった資金が確保できることが分かっている場合は、売却価格を下げることで、自身が買い戻すときに供えることができるのです。

まとめ

今回は、リースバックを選択するにあたり、気を付けておかなくてはいけないデメリットを6つ解説致しました。

リースバックにはもちろんメリットもあり、デメリットを理解した上での選択により、

「大切な家に住み続けることができた」

「賃貸相場よりも安く住めることになった」

「急な資金調達に間に合った」

「長く続く住宅ローンから解放された」などの声もあります。

詳しくは専門家に相談しながら進めることが良いでしょう。