住宅ローンがあっても債務整理はできる!借金から家を守り抜く方法

「借金があって生活が苦しい…」

「住宅ローンの返済ができない…」

「借金から家だけは守りたい…」

家計が苦しく借金の返済に行き詰ってしまった場合、最優先に考えることのひとつが「家を守ること」だと思います。

私も「自宅を借金からどうにかして守りたい」というご相談を多数いただきます。

せっかく手に入れたマイホームをどうしても失いたくないというお気持ちは痛いほど分かります。

そこで本稿では、家を守りつつ返済負担を軽減する方法として、「住宅ローンが残っている場合の債務整理」について詳しく解説します。

債務整理とは、借金や住宅ローンの返済に行き詰ってしまった場合に、返済条件の変更や債務の減額をしてもらうための制度で、主に以下の3種類があります。

・任意整理 → 家を残せる

・個人再生 → 家を残せるケースもある

・自己破産 → 家を残せない

また、住宅ローン自体の返済負担軽減の方法として、債務整理以外に以下3つの方法も紹介します。

・リスケジュール → 家を残せる

・リースバック → 家を残せる

・任意売却 → 家を残せない

それでは、それぞれの方法の特徴やメリットについて解説していきます。

目次

住宅ローンが残っている場合の債務整理の考え方

まず、住宅ローンが残っている場合の債務整理の基本的な考え方として押さえておくべきポイントは以下の3つです。

①家を残すためには「任意整理」か「個人再生」

②家を残すのであれば住宅ローン自体は減額されない

③転居してでも負担軽減を優先するなら自宅売却か「自己破産」

3種類の債務整理方法のうち、家を残すことを優先する場合は「任意整理」または「個人再生(住宅ローン特則)」を選択することになります。(詳細は後述します)

ただし大原則として、この2つの債務整理方法で家を残す場合は、住宅ローン自体は減額されないということです。

つまり「他の借金の負担が減れば住宅ローンは問題なく払える」という状況であれば問題ありませんが、「住宅ローンの返済だけでもしんどい」という場合には、自己破産か家の売却を検討せざるを得ません。

家を処分してでも返済負担を軽減して再出発を目指すのであれば、「自己破産」が最も効果が大きいと言えます。

各債務整理の特徴とメリット・デメリット

任意整理 |

個人再生 (住宅ローン特則) |

自己破産 |

|

概要 |

住宅ローン以外の借金の利息カットや返済期間延長 |

住宅ローン以外の借金を大幅に減額 |

住宅ローンも含め、すべての債務をゼロに |

家を残せるか |

〇 |

〇 |

× |

|

|

× |

× |

〇 |

その他の借金の 元金減額 |

× |

〇 |

〇 |

特徴 |

要件は緩く、家も残せるが返済の減額は小さい |

返済を大幅に減額でき、家も残せるが、適用要件が厳しい |

要件は緩く、すべての負債をゼロにできるが家を残せない |

それでは、上の表を参考にそれぞれの債務整理方法について解説していきます。

任意整理~返済期間延長や利息カットを交渉

任意整理とは、債権者(借入先)と個別に交渉を行い、返済期間の延長や利息のカットなどを求めることです。

任意整理は住宅ローンに対して行うことはできません。そのため、住宅ローン自体は減額されません。

また、住宅ローン以外の借金についても、原則として元金は減額されないため、大幅な返済額の軽減にはつながらないこともあります。

任意整理のメリット

・住宅ローン以外の借金の利息カットは返済期間の延長ができる

・自宅(住宅ローン)への直接的な影響がなく、家をそのまま残せる

・自動車もそのまま残せる

任意整理のデメリット

・債務の元本は基本的に減らないため、他の債務整理方法と比べて負担の軽減度は低い

・住宅ローン自体は減らない

・信用情報に傷が入る

任意整理は原則として借金の元本は減額されないため、大幅な負担軽減にはつながらない可能性があります。

多数の会社から借りていて毎月の返済が重い、などのケースでは比較的大きく負担を軽減できる可能性があるので、検討してみても良いでしょう。

個人再生(住宅ローン特則)~家を残して負債を大幅減額

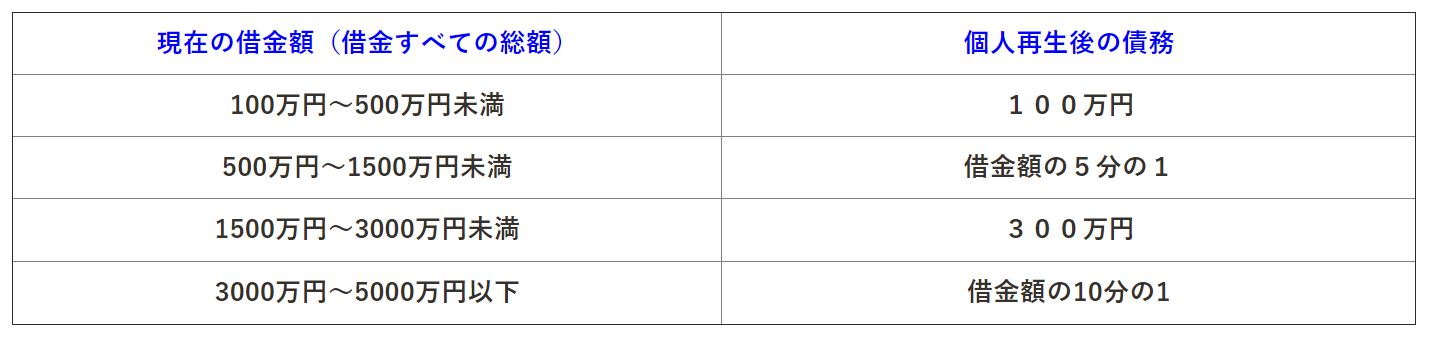

個人再生とは、裁判所を通して借金を大幅に減額する制度です。

任意整理と異なり、借金の元本そのものを減額できるのが特徴です。

個人再生により圧縮した債務を原則3年、最長5年で完済する必要があり、それが現状の家計状況から無理なくできそうかどうかも裁判所の承認の基準になります。

個人再生には「住宅ローン特則」という制度があり、住宅ローンがある家を残して借金を圧縮することが可能ですが、住宅ローン自体は減額されません。(※ 以下は「住宅ローン特則」を前提に解説します)

個人再生(住宅ローン特則)のメリット

・家をそのまま残せる

・住宅ローン以外の借金の大幅に減額できる

個人再生(住宅ローン特則)のデメリット

・住宅ローン自体は減らない

・自動車ローンが残っている場合は車が処分される

・官報に掲載される

・信用情報に傷が入る

・適用要件が非常に厳しく、裁判所の許可が降りないことも多い

【個人再生(住宅ローン特則)の主な適用要件】

①安定した収入があること

一般的に、正社員なら認められる可能性が高くなります。逆に、年金やパートでは困難で、有期の契約社員や自営業の方の裁判所の許可が降りないケースが多く見受けられます。

②家の評価額が住宅ローンの残高より明らかに低いこと

自宅がオーバーローン状態(売ってもローンを完済できない状態)であることが必要です。

例えば、住宅ローンが2000万円の残っている場合には、自宅の価値が2000万円以上あると個人再生が認められません。

③家が住宅ローンの借金の担保になっていない

住宅ローン以外で家を担保に借金をしていて、家に抵当権が設定されていると個人再生が認められなくなります。

④住宅ローンにその家の取得資金以外の要素が含まれていない

今残っている住宅ローンが、純粋にその家を買うために掛かった費用のためのローンであることが求められます。例えば、「前の家を売った時の差額」や「今の家をリフォームするための資金」が住宅ローンに組み込まれていると、個人再生は認められません。

個人再生は借金の元本そのものを大幅に減額できるため、住宅ローン以外に多額の借金がある人にとっては大きなメリットがあります。

一方で、裁判所に認められる要件が非常に厳しく、適用できない方も多いのが実情ですが、まずはチャレンジしてみるべきです。

自己破産~借金を全額免責(ゼロ)に

自己破産とは、文字通り借金をゼロにする手続きです。

自己破産の場合は、住宅ローンも含めたすべての債務を免責にすることが可能であり、負担の軽減という意味では一番メリットの大きい債務整理の方法です。

一方で家や車などの資産は原則として処分が必要になってしまいます。

自己破産のメリット

・住宅ローンも含めてすべての債務が帳消になる

自己破産のデメリット

・家や車などの資産を処分される

・官報に掲載される

・信用情報に傷が入る

今の家にこだわらない、あるいは住宅ローンの返済だけでも厳しくて任意整理や個人再生では解決できない、という人は、自己破産が最も負担を軽減できる方法です。

ただし、自己破産を検討するのであれば、後述する任意売却をすることで自己破産までしなくて済む可能性もあるので、まずはそちらを検討するべきでしょう。

住宅ローンの負担を軽減する債務整理以外の方法

住宅ローンの負担を軽減するための方法は債務整理だけではありません。他にも以下のような対策が考えられます。

リスケジュール~住宅ローンの一時的猶予

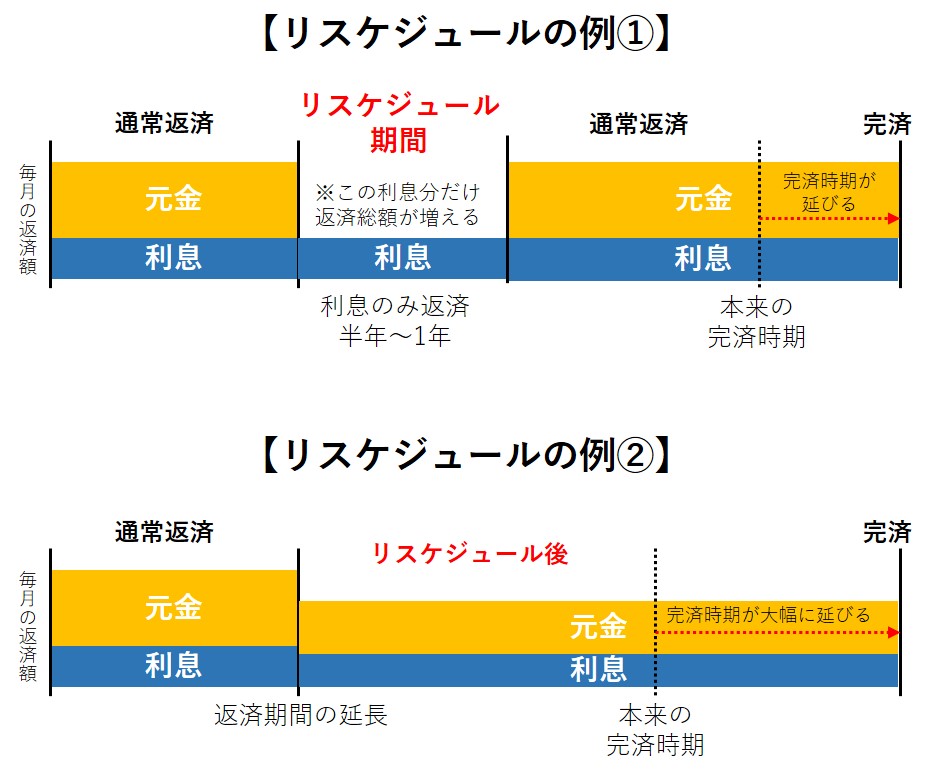

リスケジュールとは、住宅ローンを借りている銀行と相談し、返済を一時的に猶予してもらったり、返済期間を延ばしてもらう方法です。

例えば、以下のような条件変更が考えられます。

・半年~1年間は元金の返済を免除してもらう(半年間は金利のみ支払う)

・返済期間を3年間延ばして、月々の返済額を減らす

・ボーナス払いをなしにして毎月の返済に上乗せする

リスケジュールのメリット

・一時的に返済負担が軽減する

リスケジュールのデメリット

・返済期間が延びるため返済総額は増える

・すでに滞納がある場合は先に滞納を解消することが条件

リスケジュールは、たとえ返済を一定期間猶予してもらったとしても、その間も利息は支払わなければなりません。また、返済期間を延ばした場合も、延長した分だけ利息負担は大きくなります。

従って、一時的な収入の減少や出費の増加が原因で住宅ローンの返済が苦しくなってしまった場合は有効な方法です。

しかし、慢性的に家計が苦しい場合は、リスケジュールをしたとしても問題を先送りするだけで、後々の負担は余計に重くなってしまうことに留意する必要があります。

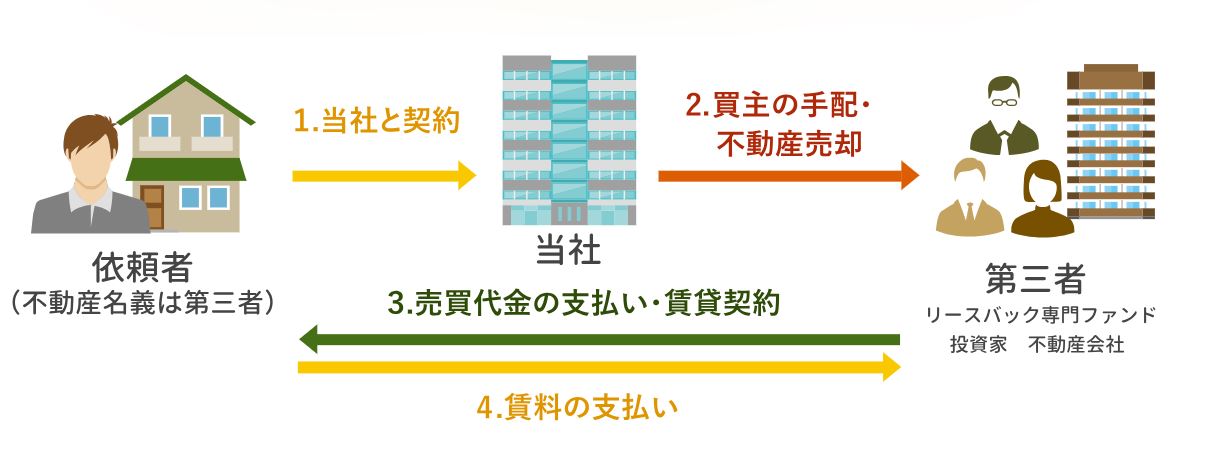

リースバック~家を売った後も住み続けることが可能

リースバックとは、一度自宅を売却したうえで、その家を買い手から賃貸として借りることで、自宅を売却した後もその家に住み続けられるという方法です。

リースバックで家を売却し、その売却代金で住宅ローンや借金を返済したうえで、毎月の家賃がそれまでの返済額よりも少額になれば大きなメリットが得られます。

リースバックのメリット

・自宅を売った後も住み続けられる

・毎月の負担を軽減できる可能性がある

・将来的に買い戻すことも可能

リースバックのデメリット

・家賃を支払い続ける必要がある(ローンと違い払い終わるという概念がない)

・家賃が相場よりも高くなるケースもある

・住宅ローンの残債が高額だと使えないことも多い

リースバックの家賃は、売却した金額に比例します。つまり、家を高く売れば売るほど家賃も高くなるということです。

そのため、まだ家が新しかったり、住宅ローンがたくさん残っていると、リースバックを使えなかったりメリットが出ないことが多いです。

任意売却~家を処分して住宅ローン負担を軽減

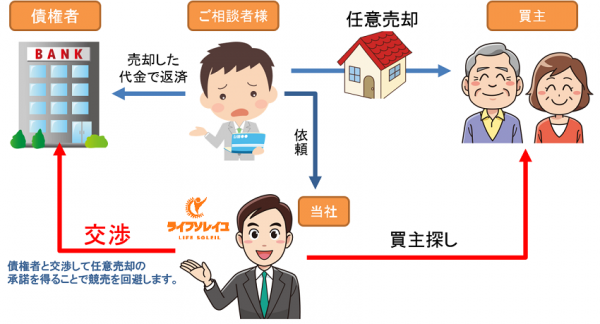

任意売却とは、住宅ローンの返済が困難になってしまった場合や、売却しても住宅ローンを完済できない場合に、金融機関と交渉して売却を認めてもらう方法です。

競売と異なり一般の市場で売却するため、安く買い叩かれることがありません。

任意売却のメリット

・一括返済できなくても(オーバーローンでも)売却できる

・競売と違い安く買い叩かれることがない

・競売情報としてインターネット等に晒されることがない

・引っ越し代を交渉できる

任意売却のデメリット

・転居が必要

・信用情報に傷が入る

・売却後の残債には支払い義務が残る

任意売却は自宅を売却して住宅ローンの負担を大幅に軽減できる一方で、今の家を売却して転居することが必要になります。

従って、「今の家にこだわらない」、もしくは「他の方法を使っても家を守ることが難しそう」ということであれば、自己破産など他の債務整理をする前に任意売却を検討するべきです。

毎月の住宅ローンの返済がなくなれば負担を大幅に減らすことができ、結果的に生活の再建や自己破産の回避につながる可能性もあります。

住宅ローンが残っている場合の債務整理で考えるべきこと

借金や住宅ローンの返済が苦しくなってしまった時に、多くの方が「家を守ること」を最優先に考えます。

もちろん、債務整理により住宅ローン以外の債務が減額されて無理なく支払っていければ、それに越したことはないでしょう。

ただし、家を守ることを優先するあまり、余計に苦しい生活になってしまっている方も、これまでたくさん見てきました。

他の借金の負担が減れば住宅ローンは払えるのか?

任意整理や個人再生などの債務整理をする際には、まず「住宅ローンだけなら余裕を持って払えるのか?」ということを一度冷静に考える必要があります。

そもそも家計が苦しくて借金をしてしまったのに、その借金が減ったからといってゆとりのある生活ができるのでしょうか。

実際のところ、債務整理で住宅ローン以外の借金の返済が月に数万円減らしたところで焼け石に水という方が少なくないのが実情です。

完済まで本当に住宅ローンを払えるのか?

もう一つは、仮に住宅ローン以外の借金を債務整理したり、住宅ローンをリスケジュールして目先の返済負担を軽減したところで、本当に最後まで住宅ローンを返しきれるのかという点です。

特にリスケジュールは返済期間を延ばすため、将来定年を迎えた後の老後の生活の負担を大きくします。

実際のところ、このリスケジュールが昨今社会問題になっている老後破産を引き起こしているケースが珍しくありません。

老後の生活を考えると、一度リセットするなら早めの方が得策です。

苦しい生活を続けてまで今の家ではないといけないのか?

家を守ることに取り付かれて、永遠に苦しい生活から脱却できないというという方も数多く見てきました。正直に申し上げて「生活のために家があるのではなく、家のために生活をしている」状態です。

自分が築き上げたものを失うのは本当に苦渋の決断だと思います。また世間体もあると思います。

しかし、家のために苦しい生活を今後何十年も続けていくことが、本当にご自身やご家族のためなのか、それを一度冷静に考えてみていただけたらと思います。

まとめ

本稿では、住宅ローンが残っている家がある場合の債務整理について解説しました。

改めて重要なポイントをまとめます。

・任意整理や個人再生(住宅ローン特則)であれば、家を残して住宅ローン以外の借金を債務整理できる

・家を残す場合、住宅ローン自体を減額する債務整理の方法はない

・債務整理だけでなく、住宅ローンのリスケジュールやリースバックも検討してみる

・住宅ローン自体の返済が厳しいのであれば、任意売却や自己破産も検討すべき

今の苦しい状況から抜け出すために、ご自身の家計の状況を整理したうえで様々な選択肢を検討してみましょう。その中でご不明な点があればお気軽にお問い合わせをいただければと思います。