住宅ローンを延滞するとどうなる?延滞が恐ろしい5つの理由と対処法

もし、住宅ローンを延滞したらどうなるのでしょうか。

年々年収が落ちてきて、回復する見込みも転職も不可能である。

そんな状況でついに住宅ローンの毎月の支払いが残高不足で出来なかった。

または、他の支払いに追われ「1、2カ月くらいなら遅れても大丈夫だろう」と住宅ローンを後回しにした場合、実は住宅ローン契約時の優遇条件が解除されてしまうかもしれません。

住宅ローンはあくまでも銀行との契約に基づいた借入です。

そのため毎月の支払い義務を怠ってしまった場合、優遇条件は契約当初に、安定的に住宅ローンの支払いができるかどうかを判断して付けられているので、「延滞」が信用状況の悪化とみなされ、解除されてしまうのです。

そしてそのまま延滞を続けてしまうと最終的には家が競売にかけられて強制的に売却されてしまうという恐ろしい事態に繋がってしまいます。

ここでは住宅ローン延滞がもたらす事態に関して理解を深めましょう。

目次

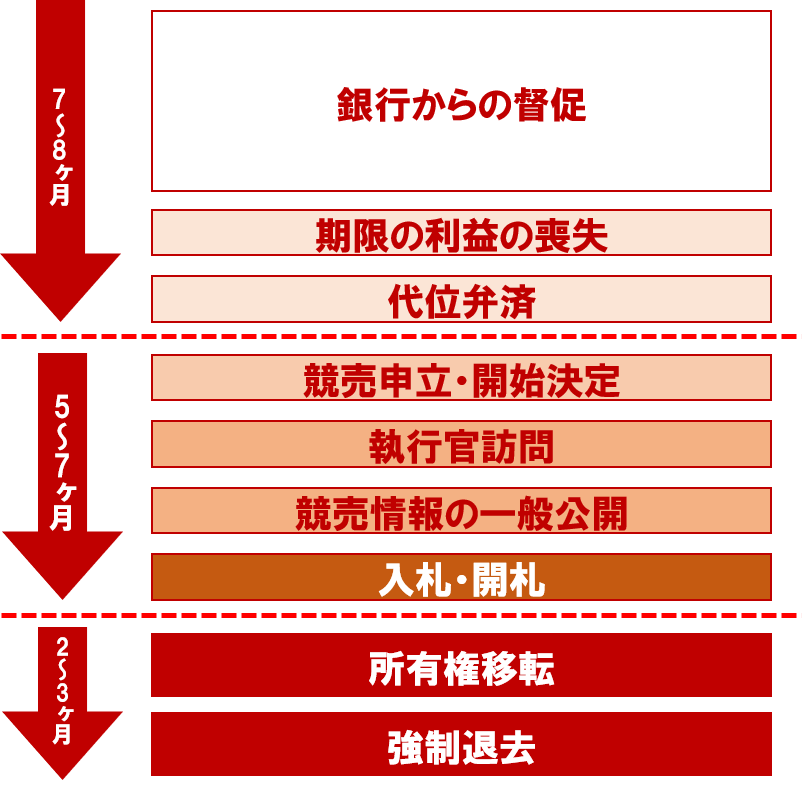

①住宅ローン延滞をすると優遇金利が適用されなくなる

住宅ローンを延滞すると、優遇金利の適用が解除される恐れがあります。

もちろん銀行ごとに異なる期間で判断をするため、1カ月延滞しただけではいきなり解除される可能性は低いですが、銀行側が出している解除の条件には、「信用状況の悪化による解除」の文言があります。

何度か延滞を繰り返すようになった場合には、1カ月の延滞だったとしても信用状況の悪化とみなされることもあるはずです。

では、優遇金利について下記でご説明します。

延滞すると優遇金利から店頭金利の適用になる

延滞すると優遇金利から店頭金利への適用になります。

イメージとしては、店頭金利は「定価」であり、優遇金利は「割引」です。

この割引がなくなり、定価の金利になるということです。

例えば、店頭金利が2.475%で、優遇金利が1.85%だとすれば、0.625%の金利で融資されます。

具体的に月の支払いがいくら増えて、返済総額にどのくらい影響が出るのかは下記の通りです。

【例 返済期間残り:20年 返済残:2000万円のときに延滞した場合 】

当初優遇金利: 0.625% 毎月返済額79,544円から

⇒店頭金利 : 2.475% 毎月返済額105,737円となる。

月々で考えると、約26,193円増えて、返済総額は約400万円も増えることになります。(※当初の契約年数によって変動します)

実際、銀行の掲げている金利は優遇後の金利であることが多く、優遇後の金利で毎月支払いを予定するため、店頭金利となってしまったことでさらに支払いが厳しくなることは避けたいところです。

優遇金利は一度解除されると戻ることはない

また、優遇金利は一度解除されると戻ることはないとされています。銀行側の信用状況が失われてしまったためです。

このように取り返しがつかなくなってしまう前に早めに金融機関に相談しておくことが大切なのです。

団体信用生命保険の保険金が支払われない可能性がある

優遇金利解除と共に考えられるのは、団体信用保険の保険金も支払われなくなる可能性があるということです。

団体信用保険は住宅ローンの返済中に本人にもしものことがあった場合、保険金により残りの住宅ローンが弁済される保障制度です。

本人が死亡しても住宅ローン延滞中であった場合、すでに団体信用生命保険の契約が失効している場合があります。

銀行などの民間ローンの場合この保険は、保険料を住宅ローンの利息の中から充当している為、延滞が長期になると、銀行から保証会社に債権譲渡をした時点で無効になるからです。

このように万が一の時に保険金が降りないということがないように、住宅ローンの延滞は避けなければなりません。

②住宅ローン延滞をすると信用情報に傷が入る

住宅ローンを延滞すると、信用情報に傷が入ります。いわゆるブラックリストに載るということです。

1、2カ月の延滞ではまだブラックリストに載ることも少ないようですが、この場合も延滞を繰り返すことで、常習的な延滞者となり少し遅れただけでもブラックリストに載るケースもあります。

信用情報に傷が入りローンが組みづらくなる

では、信用情報に傷が入るとどうなるのかというと、大きな買い物をしたときの分割払いであるローンが組みづらくなります。

例えば、自動車ローン、教育ローンや携帯の割賦契約も該当します。

信用情報は各情報機関で共有されています。

住宅ローンの借入先と異なる銀行であれば借りられるのではないかと思っても貸す側は信用情報の照会を行い判断するのです。

保証会社の加盟先が異なれば、組むことが出来るローンもありますが、簡単にローンが組めないことはデメリットになると思います。

併せて、クレジットカードも今のものが更新できなかったり、新規で作りにくくなることも考えられるので注意が必要です。

信用情報の回復には5~10年かかる

この信用情報の回復には5~10年掛かるといわれており、一度ブラックリストに載ってしまうとライフステージの変化に伴うまとまったお金が必要なときに困ることになります。

また、完済から(遅れが無くなってから)回復に向かう為、何度も延滞してしまうと回復までの期間も長くなるでしょう。

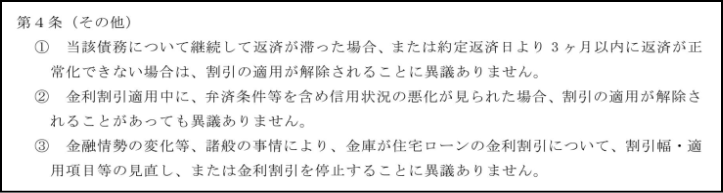

③住宅ローン延滞4~6月目で期限の利益を喪失する

住宅ローン延滞4~6カ月目で期限の利益を喪失します。

この期限の利益とは、「設定された期限まで、債務の履行(住宅ローンの支払い)を猶予してもらえる債務者の権利」のことです。

つまり、期限の利益とは「分割で返済する権利」のことであり、これを喪失するということは、残っているローンを一括で返済しなければならないということです。

例えば、残債が2000万円だった場合、2000万円を一括で返済しなくてはいけなくなります。

期限の利益喪失でローン契約は解除になる

つまり、期限の利益喪失でローン契約は解除されます。

延滞をしてしまったタイミングにもよりますが、残債が多い場合、一括返済出来る方は少ないはずですです。

住宅ローンの契約は解除になり、手持ちの資金等でも残債の返済ができないとなると、その後に待っているのは「競売による自宅の強制売却」です。

ローン契約が解除されると、後戻りはできない

こうしてローン契約が解除されてしまうと事実上後戻りはできません。

「今後は延滞せずにローンを払います」と銀行側に伝えたとしても、すでに銀行は銀行は認めてくれません。

残っているローンを一括して支払うというのは現実的に不可能な場合がほとんどですので、実質的には期限の利益を喪失した時点でもう手遅れとなります。

④一括返済できない場合は、競売になる

先述の通り、一括返済ができない場合は、競売になります。

競売とは、債権者(住宅ローンを貸している銀行やその保証会社)が裁判所に申し立てをして、入札形式で担保に取っている不動産を強制的に売却し、貸したお金を回収するための手続きです。

競売を申し立てられたからといって、すぐに強制退去とはなりませんが、ここからは粛々と手続きが進めていかれるため残り時間も少ないでしょう。

競売の申立てがされると自宅には住み続けられない

つまり、競売の申立てがされると自宅には住み続けられないということです。

競売の落札者が代金を支払った時点で所有権が移転され、自宅が第三者のものになり、自宅から退去を迫られます。

これ以降は不法占拠という扱いになってしまいます。

自宅の所有権もすでに変わっているため、抵抗することは不可能です。

(詳しくは⇒競売の流れと期間を図解!)

⑤住宅ローンを延滞すると延滞金(遅延損害金)が発生する

住宅ローンの返済期限を過ぎると、ペナルティとして、遅延損害金が発生します。

この遅延損害金は、支払い期日の翌日から発生します。

年14.6%の高金利な遅延損害金が発生する

この遅延損害金は、年14.6%の高金利で設定されています。

遅延損害金に関しては契約書や約款などで確認をとれますが、住宅ローンは一般的に年14.6%となっています。

【遅延損害金 計算式】

借入残高 × 遅延損害金利率(年率) ÷ 365 × 延滞日数

例えば、残り2000万円の住宅ローンで期限の利益を喪失し、60日滞納していたとします。

2000万円×14.6%÷365日×100日=480,000円

となり、かなりの金額になります。

住宅ローン延滞!対処法を検討しましょう

このように、延滞をすると最悪取り返しがつかないことになってしまいます。

延滞のペナルティはとても恐ろしいのです!

延滞をする前、延滞してしまった場合などに速やかに下記の対象法を検討しましょう。

延滞前に銀行に返済条件を相談する(リスケジュール)

一つ目の対処法は、延滞する前に銀行にリスケジュールを相談しましょう!

この方法は当初組んだ住宅ローンの返済期間を延ばすことで、毎月の支払い負担を軽くする方法です。

また、ボーナス払いなどを設定していることが原因でまとまったお金が用意できなくなったときにも有効です。

注意点としては、借入金額が減る訳ではないので、当初30年間で結んだ契約が35年になると完済時期も伸びることになります。

支払い期間が長期になることは新たなリスクも含むため、生活に余裕がでるなどしたら繰り上げ返済も同時に考えましょう。

【リスケジュールのメリット】

・一時的に返済を利息のみにしてくれる場合がある

・返済期間を延ばして月々の返済額を下げられる可能性がある

【リスケジュールのデメリット】

・返済期間が延ばすため利息の負担が増えて返済総額が増える

【リスケジュールの注意点】

・原則として延滞前でないと銀行が相談に応じてくれない

(詳しくは⇒リスケジュールで一時的に負担を軽減)

住宅ローンの借り換えが可能か相談する

二つ目は、住宅ローンの借り換えができないか他銀行に相談に行きましょう。

当初住宅ローンを組んだ時の金利より、現在の金利のほうが低い場合に、借り換えによって毎月の返済金額が軽くなる場合あります。

ただし、住宅ローンを借り換えることで融資に掛かる諸費用は再度掛かってしまうため、状況によっては総合的に負担が軽くなら無い場合もあります。

あくまでも現在借入先の金利が、他銀行と比べて高かったという方におすすめです。

【借り換えのメリット】

・現在の金利の適用になるため、毎月の返済額が下げられる可能性がある

【借り換えのデメリット】

・住宅ローン借り入れの再審査となるため、健康状態によっては団体信用保険などに加入できない可能性がある

・住宅ローン借入時の諸費用がかかる

【借り換えの注意点】

・原則として延滞前でないと新たな借り入れの審査に通らない

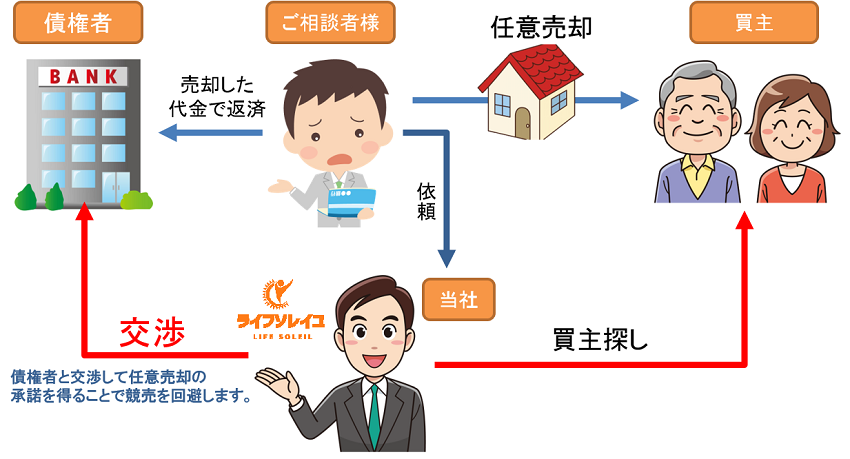

任意売却で競売を避ける

競売を避ける最後の手段として任意売却を行うことができます。

任意売却とは、住宅ローンの返済が困難になってしまった場合に、銀行や保証会社と交渉して、競売ではなく一般の市場で売却する方法です。

競売との違いは、裁判所を通さずに一般の市場で売却するため、表向きには普通の不動産の売却と同じに見えることと、一般市場に近い価格で販売活動ができます。

これにより、残債が減らすことができることや引越代も捻出できる可能性があります。

延滞をしてしまった後でも、まだ間に合う可能性があるので一度専門家にご確認ください。

(詳しくは⇒任意売却とは)

【任意売却のメリット】

・一般市場で売却ができるため、周囲の方に売却理由を知られない

・競売と異なり安く買いたたかれることがない

・引越代を捻出できる場合がある

【任意売却のデメリット】

・自宅には住み続けられない(所有権を失う)

【任意売却の注意点】

・住宅ローンを借りている銀行または保証会社の同意が必要

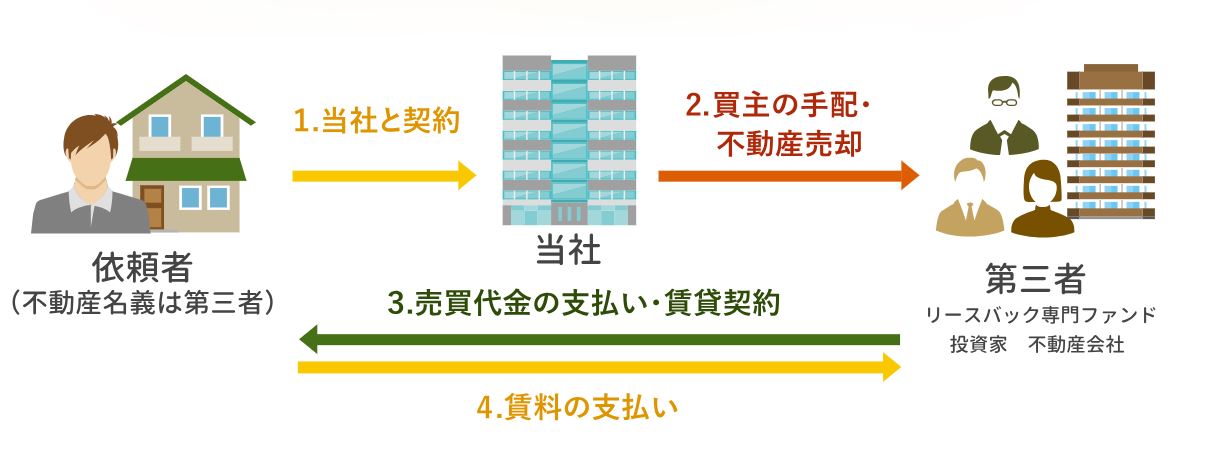

リースバックで自宅を売却後も賃貸として住み続ける

最後に、条件が合えばリースバックをすることができます。

リースバックとは、自宅を投資家や専門の不動産会社(第三者)へ売却し、その後買主であるオーナーに対して家賃を支払うことで、賃貸として引き続きその自宅に住み続けられる仕組みです。

(詳しくは⇒リースバックとは?)

ただし、リースバックは残債が多い方や、不動産価値のつきにくい土地であると条件が合わない可能性もあるため、どうしてもご自宅を手放したくない場合は、ローン返済が滞ってしまう前にリスケジュールや借り換えをまず検討しましょう。

【リースバックのメリット】

・賃貸として、自宅に住み続けることができる

【リースバックのデメリット】

・所有権は失うため、改築・改装は勝手には行えない(買い戻しは可能)

【リースバックの注意点】

・住宅ローンの残債の状態や土地の評価によってはリースバックを受けてもらえない場合がある

まとめ

住宅ローンを延滞してそのまま何カ月も放っておくと様々な問題が生じてしまう為、「今月も返済が危ないな」となった場合にはすぐに銀行や専門家にご相談ください。

転職や生活状況の変化が原因で払えない理由ができたときは、冷静に払い続けることができるのか、又は売却することなども含めて早い段階で判断することができれば、最悪の結果は避けることができるのです。