1000人以上の住宅ローン滞納者を見てきた私が教える「持ち家を購入しないほうが良い人」の7つの特徴

「自分の持ち家がほしいが、本当に何十年もローンを払っていけるのだろうか?」

家は多くの人にとって人生で一番大きな買い物です。夢のマイホームは家族の幸せに繋がる一方で、住宅ローンを組むということは数十年間に渡って返済が必要な高額な借金をするということです。そのため、ローンを組んで家を購入することに二の足を踏む方も多いと思います。

不安だからといってずっと二の足を踏んでいてはいつまでたっても家を買うことはできません。しかし、「まさか自分は大丈夫だろう」と楽観視して、何のリスクも考えずに大きなローンを組むことは非常に危険です。

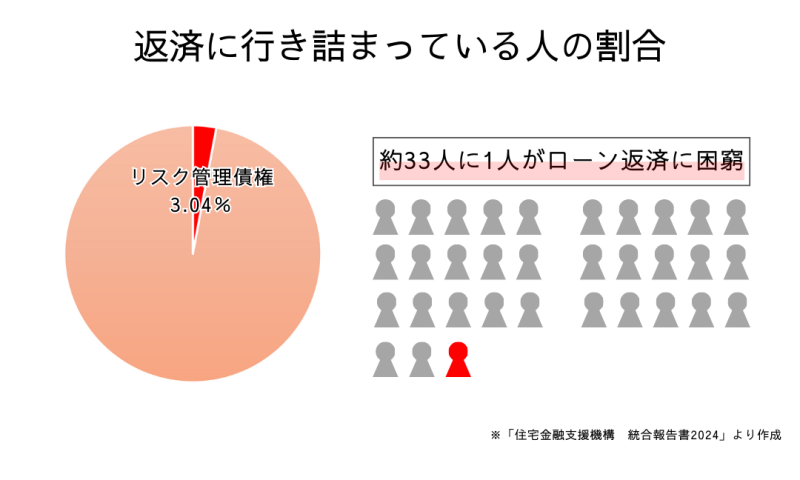

では、実際に住宅ローンの返済に行き詰ってしまい、いわゆる“住宅ローン破産”に陥ってしまう人はどれくらいいるのでしょうか?

フラット35などを扱う住宅金融支援機構が公表しているデータに基づくと、貸出債権のうち「リスク管理債権」に分類されているのは令和5年度時点で3.04%です。

(出典:https://www.jhf.go.jp/files/400370841.pdf)

リスク管理債権とは、簡単に言うと「すでに破綻または延滞が発生している債権」と「返済が厳しくなって当初の返済条件を途中で変更した債権」です。つまり、ざっくり言うと約33人に1人が途中で返済に行き詰っているということになります。

感じ方には個人差があるかもしれませんが、33人に1人も途中で返済が苦しくなると考えると、かなりリスクが高く感じます。(ただし、これはあくまでも住宅金融支援機構のデータですので、民間の金融機関を総合するとこの数値はもう少し下がると思われます。それは民間の金融機関の方が、貸出時の審査が厳しい傾向にあるためです。)

それでは、どういった人は家を買っても大丈夫で、逆にどういった人は途中で返済に行き詰ってローン破産してしまうリスクが高いのでしょうか?

私は、不動産と住宅ローンの専門家として、“家を買う人”ではなく“家を買った後に途中でローンを払えなくなってしまった人”から累計1000件以上のご相談を受けてきました。

その中で、実際に住宅ローンを払えなくなってしまった方々は、皆様一様に次のようなことを仰います。

「こんなはずじゃなかった…」

「家なんて買わなければよかった…」

その方々は、なぜ住宅ローンを払えなくなってしまったのでしょうか?

その方々は、本当に家を買うべきではなかったのでしょうか?

もちろん私は、持ち家を買うこと自体を否定するつもりはありません。むしろ買える方は早めに賃貸から持ち家にした方が良いと思います。

しかし、買うのであればしっかりとリスクを想定した買い方をするべきですし、そのリスクを排除できない場合は買うのを控えるべきだと思います。

本稿では、私が多数の住宅ローン滞納者からご相談を受けてきた中で見えてきた共通点を分析し、持ち家を買うことにどのようなリスクがあるのか、どのような人は買うのを控えるべきなのか、実例を交えてご紹介してまいります。

持ち家を買って失敗した住宅ローン滞納者の事例

万が一、途中で住宅ローンの返済ができなくなくなるとどうなってしまうのでしょうか?

結論としては、ローンの返済ができずに滞納をしてしまうと、最終的には債権者(住宅ローンを借りている銀行やその保証会社)に家を競売にかけられてしまいます。そして、家が競売にかけられると自宅を強制的に売却され、家を追い出されてしまうのです。

それでは、私がこれまでにお話を聞いてきた住宅ローン滞納者のうち、最悪の結末になってしまった方々の実例をいくつかご紹介します。

※ご対応可能なエリア:愛知・岐阜・三重・静岡西部・滋賀東部

(一部対象外の地域がございますが、まずはお問い合わせください。)

連帯保証人の親の家まで取られたS様

まずは連帯保証が悲劇を引き起こしたS様のケースです。

S様は、32歳の時にお子様ができたことを機に新築で自宅を購入されました。しかし、それから15年後の47歳の時に、それまでのハードワークが祟ってお身体を壊してしまい、それまでの仕事を続けることができなくなってしまいました。

その結果、収入が激減して家計が苦しくなったことでローンの返済ができなくなってしまい、ついには自宅を競売にかけられてしまいました。

そして、悲劇はこれだけでは終わりませんでした。S様は住宅ローンを借りる際にお父様を連帯保証人としていました。自宅が競売にかけられた時点の住宅ローンの残り2500万円に対して、競売で自宅が落札された金額は1900万円。その差額600万円を連帯保証人であるお父様にも請求されたのです。

S様はもちろん、お父様も生活に余裕はなく、そんな大金を払えるはずもありませんでした。その結果、保証会社が債権600万円の回収を図るために、父親の自宅まで差し押さえて競売にかけてしまったのです。

このS様のケースは、ご自身が住宅ローンを払えなくなったことにより、連帯保証人であった家族まで家を失うという、私が知る中でも最悪のケースのひとつです。

定年後にローン破綻したT様

近年の高齢化社会に伴い「老後破産」が社会問題化しましたが、このT様はまさにその典型的なケースです。

近年の高齢化社会に伴い「老後破産」が社会問題化しましたが、このT様はまさにその典型的なケースです。

バブルの時代に家を買ったT様は、ご自宅を購入したのが44歳の時で年齢的に遅めであったこともあり、当初の完済予定年齢が75歳に設定されていました。

自宅を購入された当初はバブル絶世だったこともあり、「退職金で一括繰り上げ返済すれば良いや」くらいに思っていたそうです。しかし、その後バルブが崩壊して不況となり、T様も転職を繰り返すことになました。その結果、当初よりも年収が下がって家計を圧迫したうえに、転職を繰り返した影響で定年退職時に退職金をほとんどもらうことができませんでした。

S様は退職金での繰り上げ返済を前提にローンを組んでいたため、定年退職後に年金だけではローンを返していくことができず、返済のために消費者金融を度々利用するようになったそうです。しかし、その借金の返済が重くのしかかって多重債務に陥り、最終的には自己破産を余儀なくされて家も失うことになりました。

離婚により破産を余儀なくされたK様夫妻

近年最も多いパターンのひとつが、離婚により住宅ローン破綻に陥るケースです。

K様夫妻は、ご夫婦の共有名義で自宅を購入しましたが、その後まもなく離婚。奥様とお子様の2人で家に残り、ご主人が家を出て養育費の代わりに住宅ローンを支払っていくという約束でした。

しかし、数年後に自営業であったご主人の仕事がうまくいかなくなり、住宅ローンの返済が度々滞るようになりました。そして、ついには支払いが完全にストップし、連絡も取れない状態となってしまいました。

奥様だけの収入で住宅ローンを払っていくことは到底不可能であったことから、致し方なく自宅の任意売却も考えたそうですが、共有名義人である元ご主人と連絡が取れないことから任意売却をすることもできませんでした。

結局自宅は競売にかけられて多額の住宅ローンだけが残ってしまい、連帯債務者であった奥様は自己破産をすることになりました。ちなみに、人づてに聞いた話によるとご主人も自己破産をされたそうです。

以上の事例のように、将来起こり得るリスクを想定せずに持ち家を買ってしまうと、取り返しのつかない最悪の事態に陥ってしまう危険性があります。とはいえ、もちろん家を買うこと自体は悪いことではなく、本来は素晴らしいことであるはずです。

では、持ち家を買う際にどうすればローン破産のリスクを抑えられるか、そしてどのような状況の人は買うのを控えるべきかについて解説します。

2持ち家を買ってはいけない人の7つの特徴

先ほど事例を3つ挙げましたが、この3例は住宅ローン破綻を引き起こす典型的なパターンです。

【住宅ローン破綻を引き起こす典型的なパターン】

〇事例1 S様 → 病気による失業

〇事例2 T様 → 勤務先の業績悪化に伴う転職・定年退職による収入減

〇事例3 K様 → 離婚・事業の失敗

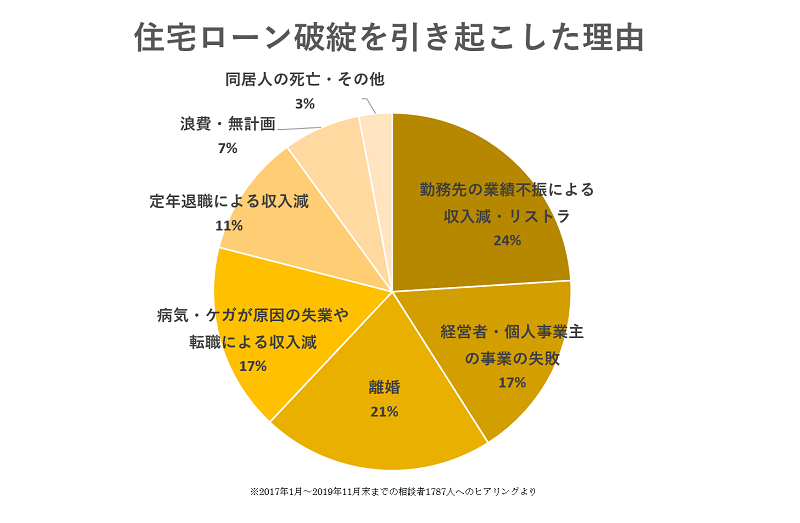

また、私が過去にご相談を受けてきた1000名以上の住宅ローン破綻者の、払えなくなってしまった理由をまとめると、以下のような割合になります。

このグラフを見ていただければ、住宅ローン破綻者の多くが、購入時には想定していなかった状況に直面したことで、支払いが困難になっていることが分かります。

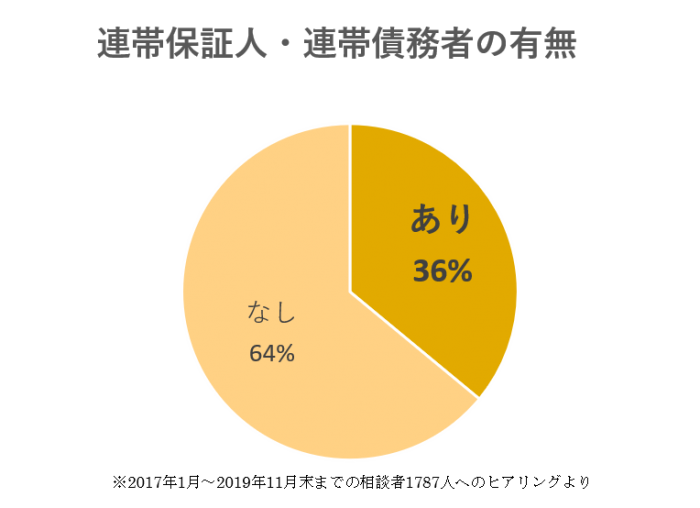

そして、これらの方々の多くは、単に住宅ローンの返済が苦しくなってしまっているだけでなく、次の理由により問題がより深刻化してしまっているのです。

【住宅ローン破綻を深刻化させる要因】

①連帯保証人がいること

②オーバーローンの状態であること(家を売ってもローンを完済できない)

連帯保証人がいる場合、住宅ローンを払えなくなれば連帯保証人にも当然に支払義務が生じ、金融機関から督促を受けてしまいます。そして、連帯保証人も払えなければ、最悪の場合は先ほどのS様のように連帯保証人の資産まで差し押さえられてしまう可能性があります。

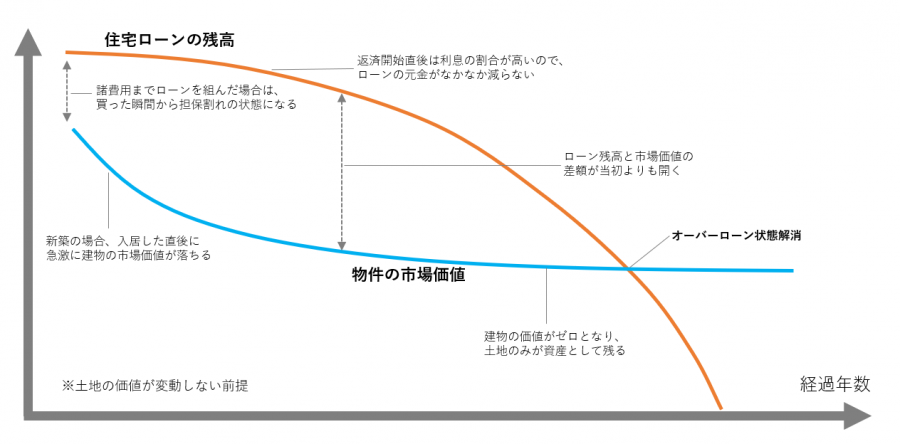

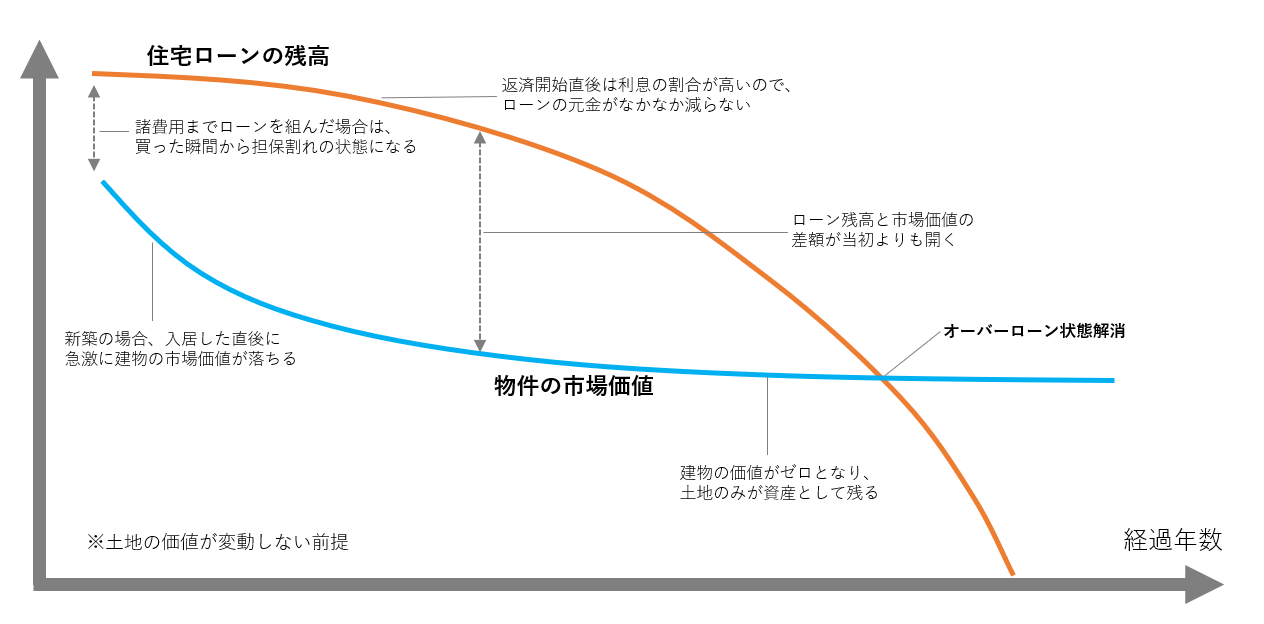

もう一つ大きな問題なのが、住宅ローン破綻者のうち8割以上が、たとえ自宅を売却したとしてもローンを完済できないということです。これは、自宅が売れる金額(自宅の資産価値)よりも住宅ローンの残債の方が大きいためで、このような状態をオーバーローンと言います。

万が一、住宅ローンが払えなくなっても、自宅を売却してローンを完済できれば生活の再建はしやすくなりますし、連帯保証人への影響も最小限に抑えられます。しかし、自宅を売って完済できる状態の方は非常に少ないのが現実です。

これらの統計から、住宅ローン破綻してしまった方の特徴をまとめると次の共通点が見えてきます。

【住宅ローン破綻してしまった方の特徴】

①今の収入や生活が永続する前提で余裕のないローンを組んでいる

②万が一、払えなくなった時にリスクの高いローンの組み方をしている

30年以上も先のことなど誰にもわかりません。大病を患うかもしれないですし、失業をしているかもしれません。また、厚生労働省が発表している割合的には、今この記事を読んでいただいている既婚者の方のうち3人に1人は離婚をしているでしょう。

そのようなリスクに備えるために、住宅ローンを組むうえで大切なことは以下の2点です。

【破綻リスクを下げる住宅ローンの組み方】

①多少の想定外があっても返済できるよう無理のないローンを組むこと

②最悪の場合でも家を売ればローンをいつでも完済できる状態を保つこと

この2つの条件を満たせれば、住宅ローンで持ち家を買ったとしても、先ほどの3つの事例のような最悪の悲劇を生むことはないでしょう。

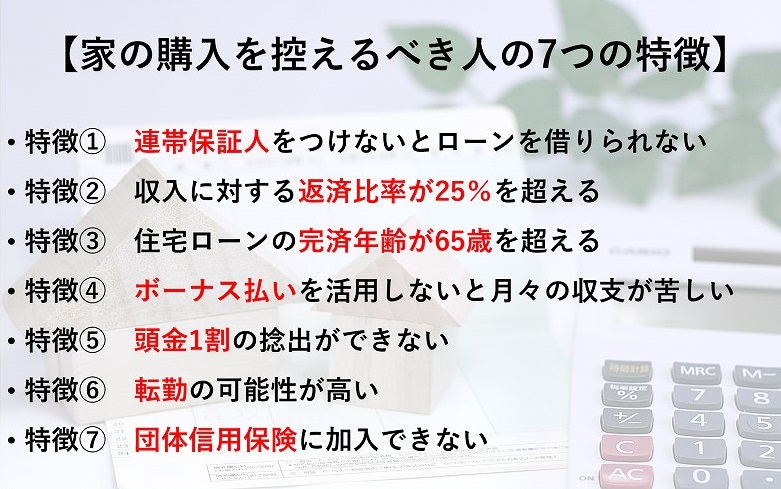

しかし、逆の言い方をすると、この2つの条件を満たせない人は、ローン破産のリスクが大きいため自宅の購入を控えることをお勧めします。そして、この2つの条件を満たせない人とは、具体的に言うと以下の7つの特徴がある人です。

特徴1 連帯保証人をつけないとローンを借りられない

自分の親などに気軽に連帯保証人をお願いしてしまう人も多いですが、これは非常に大きなリスクです。

先ほどのS様の事例のように、万が一でも本人がローンの返済に行き詰った場合に、連帯保証人の生活まで破綻させてしまいます。

これが配偶者であっても同じです。例えば夫が単独で住宅ローンを契約していれば、将来もし払えなくなっても妻の信用情報は傷つきませんので、生活の再建がしやすくなります。

逆に、妻が連帯保証人になっていると、住宅ローンを払えず夫が自己破産を余儀なくされた場合、妻も一緒に自己破産しなければならなくなります。

なお、連帯保証は全額返済するまで解消できませんので、仮に離婚したとしても連帯保証人から外れることができません。私が相談を受けた方の中にも、離婚後5年以上経ってから元夫が住宅ローンを返済できなって、元妻まで自己破産せざるを得なくなったというケースが多々あります。まさに前述のK様の事例です。

30年後まで健康でいられるのか、あるいは今の収入があるのかは誰にもわからないことです。万が一のリスクを軽減するために、連帯保証人をつけないと住宅ローンの審査が通らないのであれば、連帯保証人なしで買える金額まで家の予算を下げるか、もう少し買うのを待って数年後に改めて審査をした方が良いでしょう。

特徴2 収入に対する返済比率が25%を超える

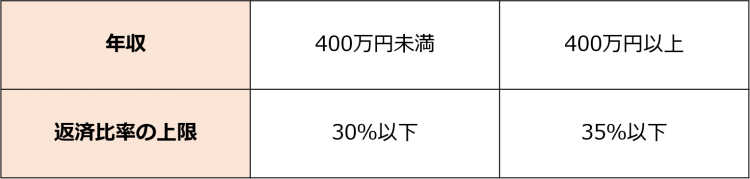

年収に対する年間の返済額の割合を「返済比率」といいます。例えば、年収500万円の人が年間100万円を返済に充てているとすると返済比率は20%です。この返済比率は金融機関ごとに上限が設定されており、概ね30%~40%が上限です。(年収によっても上限比率が変わります)

フラット35(住宅金融支援機構)の返済比率の上限基準

しかし、実際にはこの上限いっぱいまでローンを組んでしまうと家計の負担が非常に大きくなります。例えば、年収500万円の方が返済比率35%でローンを組んだ場合、年間175万円の返済で1ヶ月に換算すると約14.6万円となり、かなり高い印象を受けるかと思います。

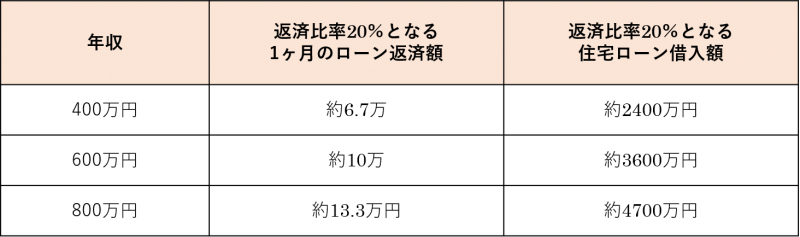

一般的に、家計に無理なく余裕をもって返済できる基準としては最低でも25%以下、できれば20%以下でローンを組みたいところです。逆にここから逆算すれば、今の年収で買っても良い家の予算を算出することができます。

返済比率20%の年収別返済金額と借入額

※金利1%、返済期間35年と仮定した場合

なお、金融機関の基準とは異なりますが、マンションの場合は住宅ローンの返済に加えて管理費や修繕積立金が掛かりますので、これも加算して前述の比率に収めたいところです。また、自動車ローンなど他の借入がある場合は、これらも加えて返済比率を計算します。

特徴3 住宅ローンの完済年齢が65歳を超える

多くの金融機関では住宅ローンの完済年齢の上限を75歳に設定しています。そして実際に多くの方がこの年齢を完済年齢に設定しています。

しかし、冷静に考えて75歳まで今の収入を維持できるのでしょうか。年金生活になれば当然収入は下がりますし、定年後も仕事をするにしてもその歳まで健康でいられる保証はどこにもありません。

そもそも完済年齢75歳というのは退職金を前提に設定されているのです。しかし、転職をすれば退職金は下がる可能性は高いですし、そもそも今の会社が30年以上先まで存続しているかもわかりません。その典型的な失敗例が冒頭のT様の事例なのです。

できれば現役の65歳まで、どんなに遅くても70歳までには完済できる返済期間を設定することが大切です。逆に期間を短くすることで先ほどの返済比率が高くなってしまうようであれば、購入する家の予算を下げるか購入を控えたほうが良いでしょう。

特徴4 ボーナス払いを活用しないと月々の収支が苦しい

ボーナスを前提とした住宅ローンの組み方も危険です。ボーナスはあくまでも会社の業績と連動するため、今年もらえたから10年後ももらえる保証はありません。残業代や退職金を前提とするのも同じです。

私がご相談をお受けした住宅ローン破綻者の方々でも特に多いのが「会社の業績が悪くなりボーナスや残業代がカットされた」というご相談です。また、「定年退職してボーナスはなくなったがボーナス払いは継続していて払えない」という悲惨な状況の方もいらっしゃいます。

“ボーナスや残業代は将来的にもらえる保証がないもの”ということを前提に、たとえボーナスがなかったとしてもゆとりを持って払えるローンの組み方をするべきです。

特徴5 頭金1割を捻出できない

近年では、頭金はおろか住宅の取得にかかる諸費用(仲介手数料や火災保険料、リフォーム費用など)までローンを組むことができ、自己資金ゼロでも持ち家を購入することができます。しかし、実はこれが大きなリスクを生み出しているのです。

例えば、4000万円の新築を頭金ゼロで購入したとします。諸費用100万円も一緒にローンを組んだとすると、購入した時点のローンの残債務は当然4100万円です。

一方で、新築は一度入居した瞬間から中古になるため価値が一気下がり、築1年未満でも3700万円でしか売れないかもしれません。そうなると買った瞬間からすでに400万円の債務超過ということになります。

このような「ローン残高>家の資産価値」の状態をオーバーローンと呼びます。そして、頭金なしのフルローンを35年返済で普通に返していくと、このオーバーローンの状態が解消されるまでに20年~30年かかります。(もちろん金利や物件によって大きく異なります)

万が一、住宅ローンを払えなくなってしまった場合でも、家を売却して一括返済ができれば生活は立て直しやすくなります。しかし、オーバーローンの状態では普通に家を売ることさえできず、生活の再建の大きな足かせとなります。

ちなみに、前述の通り当社にご相談いただく方の8割以上がオーバーローンの状態です。

万が一の時、最悪でも家を売ればリセットできるようにしておくためにも、頭金を1~2割は準備して家を買うようにしましょう。

特徴6 転勤・転職の可能性がある

転勤や転職の可能性が高い方も、持ち家の購入はリスクが高くなります。

もちろん、転勤になった場合に「家族はその家に置いて単身赴任し、赴任先の家の家賃は会社が負担をしてくれる」というようなパターンなら問題ありません。

しかし、転勤や転職に伴い家族ごと引っ越すとなると、買った持ち家をどうするかという問題が発生します。

「そうなったら売れば良い」と思うかもしれませんが、前述のオーバーローン状態では売ることもできません。

「貸せば良い」と言う方も多いようですが、すぐに借り手が見つからなかったり、途中で退去してしまって空き家になった期間は家賃収入が入らずローンの返済負担だけが残ります。また、築年数の経過とともに取れる家賃の金額も下がっていきます。

そして、一度貸してしまうと途中で追い出すこともできず、余計に売りづらくなるというのもネックです。(賃貸中の物件は空き屋よりも売値が大きく下がる傾向があります)

将来の転勤や転職は予測できない部分がありますが、その可能性が高い方は家の購入を控えるか、オーバーローン状態を避けるために頭金2割程度を用意して購入することをお勧めします。

特徴7 団体信用保険に加入できない

団体信用保険とは、住宅ローンの債務者が死亡した時などに返済を免除する保険です。ほとんどの金融機関では、住宅ローンの契約にあたってこの団体信用保険の加入が義務付けられますが、住宅金融支援機構が扱うフラット35では、加入しなくても良いローンプランが用意されています。

そのため、過去に大病を患ったなどの理由で団体信用保険に加入できない人のほとんどは、住宅金融支援機構の住宅ローンを活用することになります。

しかし、この団体信用保険なしで住宅ローンを組むことは非常に危険です。なぜなら、万が一ローンの契約者が亡くなってもローンの残債が消えず、相続人に引き継がれることになるからです。

そのため、例えば夫が死亡して団体信用保険に加入していなかった場合、妻や子供は、①ローンの返済を自分たちで続ける、②相続放棄をして家を出ていく、という選択を迫られるのです。

そのため、住宅金融支援機構の住宅ローンを使うことで、団体信用保険に加入しなくてもローンを組むことは可能ではありますが、家族がリスクを背負うため決してお勧めできません。

それでもどうしても家が欲しいという場合は、団体信用保険の代わりに住宅ローンを返せるくらいの高額な生命保険に加入しておくようにしましょう。

まとめ

ここまで住宅ローン破綻に陥りやすいローンの組み方の7つ特徴とそのリスクについて解説しましたが、リスクを抑えながら住宅ローンを組むことは、非常にハードルが高く感じたかもしれません。

もちろん、上記7つの特徴をすべてクリアしないと家を買ってはいけないわけではありません。

例えば、

・連帯保証人が必要だったり、転勤が多い場合でも、頭金を2割用意できる

・ローンの完済年齢を75歳に設定しても、年金だけでも十分に払える程度の返済額である

・団体信用保険に入れなくても、多額の生命保険をかけている

・頭金は1割用意できなくても、返済期間を20年まで短縮して返済比率が25%を下回る

といった条件を満たしていれば、いくつかの基準を満たしていなかったとしてもリスクを抑えることができます。

しかし、将来のリスクを考えず、住宅ローンの審査が降りたというだけで「頭金ゼロ、35年返済、完済年齢70歳以上、返済比率30%以上、連帯保証人あり」のようなローンの組み方をするのはあまりにも危険です。

「家のための生活」ではなく「生活のための家」

私が住宅ローン破綻してしまったご相談者様に必ずお伝えしていることは「家のために生活があるのではなく、生活のために家がある」ということです。

あまりにも当たり前のことですが、住宅ローン破綻者の方々の中にはどれだけ生活が苦しくても自分の家を守ろうと必死になって、なかなか家を手放せずに破綻した生活から抜け出せない方が大勢いらっしゃいます。もはや生活の家ではなく、家のために苦しい生活をしているという状態です。

それは持ち家を購入しようとしている方にも同じことが言えます。新居を購入するときはどうしても本来適正な予算よりも良い家を買いたくなってしまうのです。立地・広さ・間取り・デザインなど、希望の条件を言い出したら予算が際限なく上がっていくからです。

しかし、適正な予算を超えて無理な住宅ローンを組んだ結果、その分生活が苦しくなったり将来のリスクが大きくなってしまっては、それが本当に家族の幸せに繋がるのでしょうか。

ぜひ、持ち家を検討されている方は、ここでご紹介した7つ特徴に当てはまってしまっていないかを改めて確認してみてください。そして、もしその特徴に当てはまってしまいそうなのであれば、一度冷静になって購入する家の予算を落とすか、機が熟すまでもう少し待つことをお勧めします。